第四季度业绩要点:

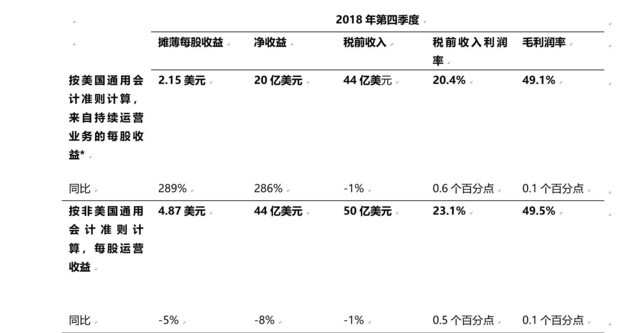

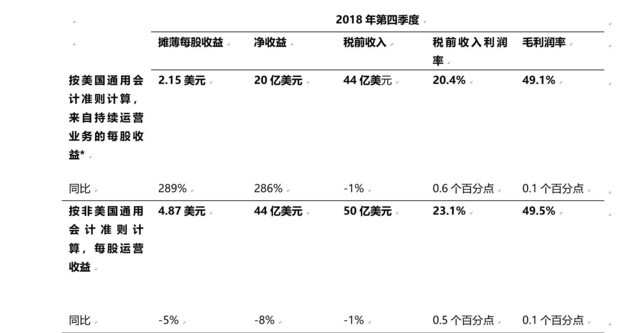

•按照美国通用会计准则(GAAP)计算,来自持续运营业务的每股收益为2.15美元

——其中包括受2017年美国《减税与就业法案》影响所产生的19亿美元费用

•按非美国通用会计准则(non-GAAP)计算,每股运营收益为4.87美元

•公司营收总额为218亿美元,较去年同期下降3%(按调整后汇率计算同比下降1%)

——全球企业咨询服务部和认知解决方案部门的营收实现同比增长

•毛利润率同比上涨10个基点;税前利润率同比增长50个基点以上

——毛利率同比保持持续强劲增长

全年业绩要点:

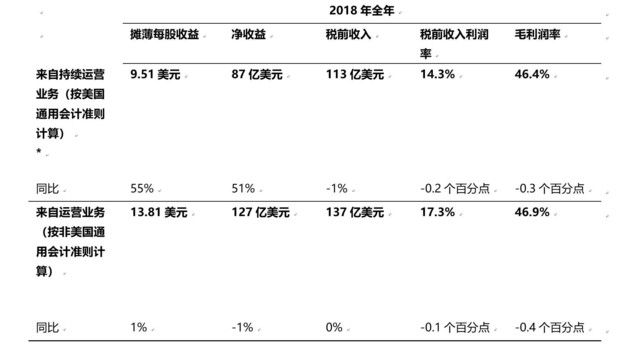

•按照美国通用会计准则(GAAP)计算,来自持续运营业务的每股收益为9.51美元

——其中包括受2017年美国《减税与就业法案》影响所产生的20亿美元费用

•按非美国通用会计准则(non-GAAP)计算,每股运营收益为13.81美元

•公司总营收为796亿美元,较上年同期增长1%(按调整后汇率计算同比持平)

•战略业务营收为398亿美元,同比增长9%

•云计算业务营收为192亿美元,同比增长12%

——本季度云即服务(As-a-service)年化合同额(exit run rate)为122亿美元,同比增长18%(按调整后汇率计算同比增长21%)

2019财年展望:

•按照美国通用会计准则(GAAP)计算,来自持续运营业务的每股收益至少为12.45美元;按非美国通用会计准则(non-GAAP)计算,每股运营收益至少为13.90美元

•自由现金流约为120亿美元

美国东部时间2019年1月22日,IBM发布了2018年第四季度及全年业绩报告。IBM公司董事长、总裁及首席执行官罗睿兰(Ginni Rometty)表示:“2018年,IBM全年营收恢复增长,体现了市场对混合云、人工智能、大数据分析和安全领域的服务和领先解决方案需求的不断增长。全球主要客户,如法国巴黎银行(BNP Paribas)等正借助IBM云计算和我们无可匹敌的行业知识实现业务转型并推动创新。”

*摊薄每股收益和净收益包括2018年第四季度受2017年美国《减税与就业法案》影响产生的费用为19亿美元,2017年第四季度为55亿美元

IBM高级副总裁兼首席财务官James Kavanaugh表示:“本季度,我们实现了毛利率和税前利润率的双增长。2018年,我们重新定位商业模式,实现了营收、营业利润和每股收益增长,同时自由现金流也表现良好。未来,我们将继续优化产品组合,满足行业内新兴和高价值市场的需求,并持续为股东创造价值。”

现金流与资产负债表

第四季度,公司经营活动创造净现金流41亿美元,不计入全球融资部门的应收账款为73亿美元。IBM第四季度自由现金流为65亿美元,向股东返还35亿美元,其中通过派发股息的形式向股东返还了14亿美元,通过回购股票的形式向股东返还了20亿美元。截至2018年12月末,IBM现有已获批股票回购计划的剩余额度为33亿美元。

IBM全年自由现金流为119亿美元,其中未计入全球融资部门的应收账款。IBM向股东返还101亿美元,其中通过派发股息的形式向股东返还了57亿美元,通过回购股票的形式向股东返还了44亿美元。

截至四季度末,IBM持有现金122亿美元,债务总额为458亿美元,其中包括全球融资部门的债务312亿美元。资产负债表保持强健,公司已为长期发展做好准备。

第四季度各部门业绩

•认知解决方案部门(包括解决方案软件和交易处理软件)营收为55亿美元,同比持平(按调整后汇率计算同比增长2%),其中解决方案软件(包括大数据分析和AI)引领增长。

•全球企业咨询服务部(包括咨询、应用管理和全球流程服务)营收为43亿美元,同比增长4%(按调整后汇率计算同比增长6%),咨询服务、应用管理和全球流程服务营收均有所增长。毛利润率增长300个基点。

•技术服务和云平台部门(包括基础设施服务、技术支持服务和一体化软件业务)营收为89亿美元,同比下降3%(按调整后汇率计算同比持平),其中混合云业务营收保持增长。毛利率增长超140个基点。

•系统部(包括系统硬件和系统软件业务)营收为26亿美元,同比下降21%(按调整后汇率计算下降20%),Power 业务营收增长被IBM Z产品周期动态效应的影响抵消。

•全球融资部(包括融资和二手设备出售业务)营收为4.02亿美元,同比下降11%(按调整后汇率计算下降9%)。

税率

由于美国2017年《减税与就业法案》的颁布,IBM在2018财年被征收20亿美元税款,其中包括第四季度的19亿美元,主要与新的全球无形资产低税收入(GILTI)递延税款有关。此外,公司在2017年第四季度被征收55亿美元税款,涉及一次性过渡税、未分配国外收益的国外税收成本和递延税款的重新征计等。这些费用已列入2017年和2018年第四季度及全年按照美国通用会计准则(GAAP)编写的业绩报告中。

IBM公布的按照美国通用会计准则(GAAP)计算税率包含税费,在2018年第四季度为56%,2017年同期为124%;2018年全年为23%,2017年全年为49%。

按照非美国通用会计准则计算,IBM 2018运营收益和税率不包含税费,在2018年第四季度税率为12%,2017年同期为6%;2018年全年税率为8%,2017年全年为7%。

2018年全年业绩

来自持续运营业务的全面摊薄每股收益为9.51美元,相比去年同期的6.14美元,同比增长55%。综合净收益为87亿美元,同比增长52%。今年全年总营收为796亿美元,相较去年全年的791亿美元,同比增长1%(按调整后汇率计算同比持平)。

按非美国通用会计准则计算的摊薄每股运营收益为13.81美元,相比2017年同期的13.66美元,同比增长1%。2018年全年按非美国通用会计准则计算的运营净收入为127亿美元,相较去年同期的128亿美元,同比下降1%。

2018年全年,IBM战略业务营收为398亿美元,同比增长9%;云业务全年营收为192亿美元,同比增长12%。其中113亿美元来自于已交付的云即服务业务(As-a-service),78亿美元来自客户对云相关的硬件、软件和服务业务日益增长的需求所驱动。IBM能够帮助客户跨越公有、私有和多云环境来顺利部署云解决方案。云即服务业务的年化合同额(exit run rate)为122亿美元,同比增长18%(按调整后汇率计算同比增长21%)。

*摊薄每股收益和净收益包括受美国2017年《减税与就业法案》影响产生的费用,2018年为20亿美元,2017年为55亿美元

2019财年全年展望

IBM公司预计,按美国通用会计准则计算,每股摊薄收益不低于12.45美元,按非美国通用会计准则计算,每股运营摊薄收益不低于13.90美元。按非美国通用会计准则计算的每股运营摊薄收益不包括每股1.45美元的已收购无形资产摊销支出和其它并购相关支出,包括交割前的相关费用,如与红帽收购相关的融资成本、退休相关支出以及美国税改所带来的影响。

IBM预计2019年自由现金流约为120亿美元,按非美国通用会计准则计算的净收益实现率为100%左右。

本文属于原创文章,如若转载,请注明来源:IBM全年营收恢复增长 云业务营收为同比增12%//cloud.zol.com.cn/708/7084636.html